本記事ではWEBサイト上でクレジットカード決済を導入する際の流れや注意点、ポイントを説明します。いわゆるオンライン決済と呼ばれるこの手法では、対面店舗でのクレジットカード決済利用と異なり、専用の端末などは不要です。自社WEBサイトにオンライン決済を導入するためのサービス(オンライ決済サービス)を契約することで、サービス申込から提供までの便性を向上させることが可能です。

オンライン決済・対面決済とは

クレジットカード決済を導入する方法は、大きくわけると以下の2つの形式に分かれます。

オンライン決済

消費者がECサイトやアプリ、WEB上でクレジットカード情報を入力する形式です。

非対面決済とも呼ばれます。

対面決済

消費者が実店舗等にある決済端末にクレジットカードを挿入/スワイプやかざす形式に加え、スマホに設定しているクレジットカードからタッチ決済やバーコード決済にて即時に支払う形式です。

例:QuickPayや楽天Pay

この記事では主にオンラインにおけるクレジットカード決済を導入する為に必要な手続き、注意点をご紹介します。

▼オンライン決済のすべてについては以下も併せてご覧ください

クレジットカード決済(オンライン)の導入方法

オンラインでクレジットカード決済を導入するためには「①加盟店契約」と「②決済システム」の二つが必要です。

1.加盟店契約

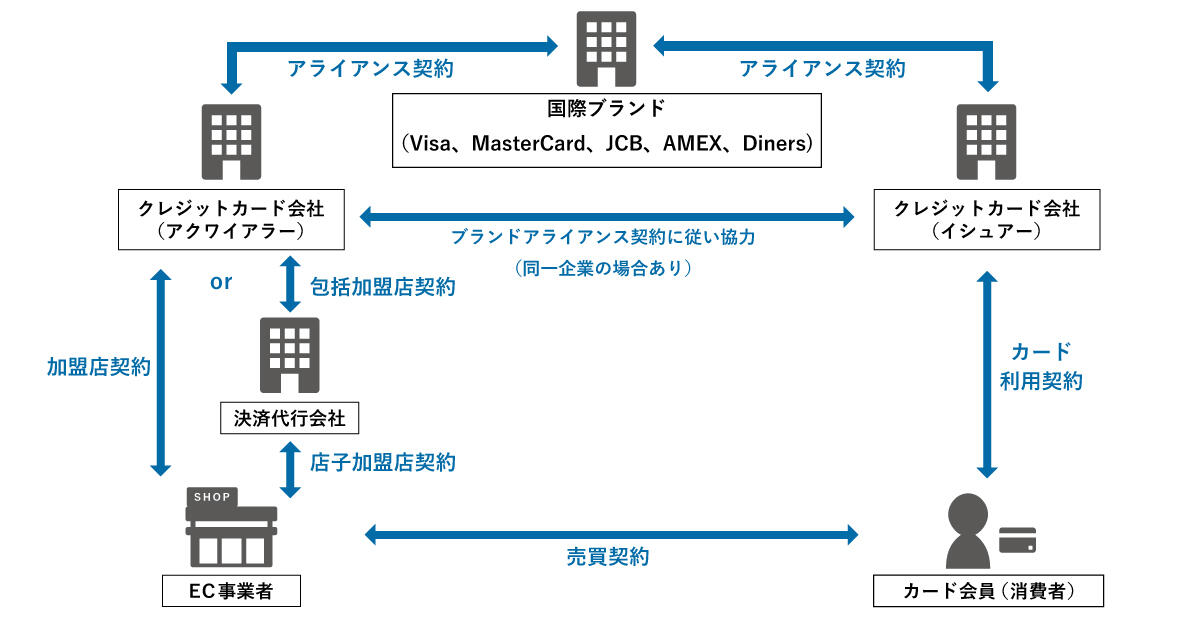

「加盟店契約」とは、事業者がオンラインサイト上でクレジットカード決済を利用するために必要な契約です。クレジットカード会社(アクワイアラー)が事業者の販売する商品やサービス、事業者のチェックを行い、審査を通過することで加盟店契約を締結できます。

締結方法にはクレジットカード会社(アクワイアラー)と個別で契約を結ぶ"直接契約方式"と、決済代行会社と契約する"包括代理契約方式"の2種類の方法があります。

※アクワイアラー: VisaやMastercard、JCBなどの国際ブランドからライセンスを取得し、クレジットカード決済を導入する事業者の開拓、加盟審査や管理を行う機関です。

※イシュアー:クレジットカード会員の獲得、クレジットカードの発行、クレジットカード会員の管理を行う機関です。国内大手のイシュアーとしては、三井住友カードや三菱UFJニコス、トヨタファイナンスやクレディセゾン、ライフカードなどがあります。なお、JCBとAmerican Expressは国際ブランドですが、イシュアーでもあります。

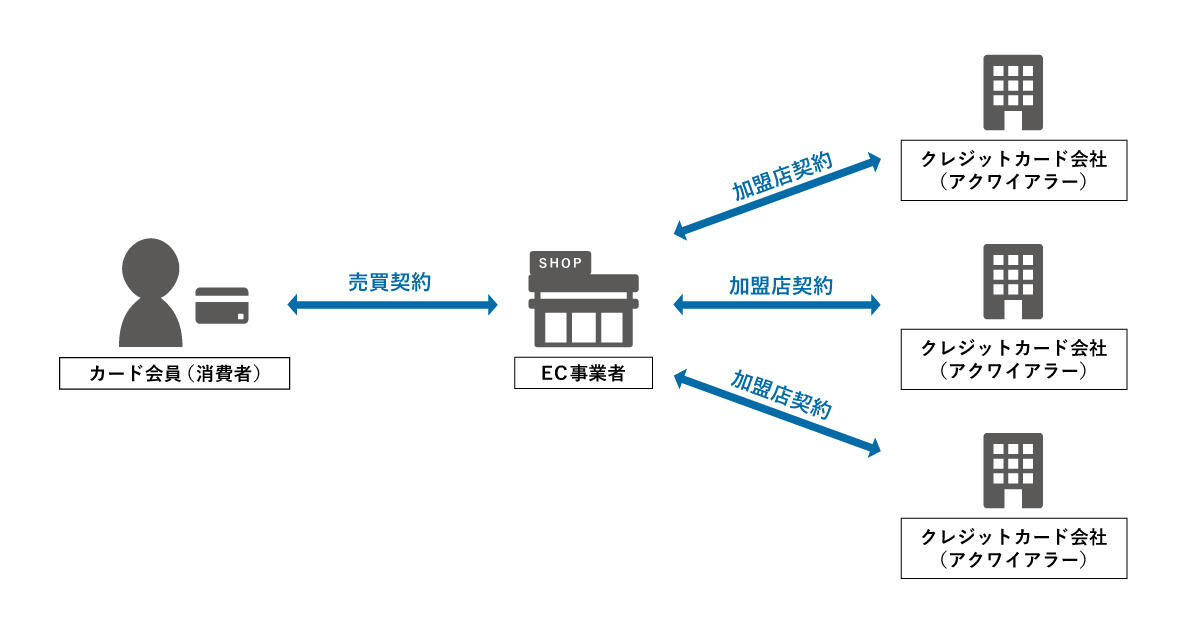

・1-1直接契約方式の特徴

▲直接契約方式の関係図

直接契約方式は、事業者が国際ブランドの加盟店獲得を行うアクワイアラーと契約する方法です。 複数の国際ブランドを利用したい場合、それぞれ個別に契約手続きをする必要があります。

直接契約方式のメリット

決済代行会社を挟まない直接契約方式は、クレジットカード会社と直接契約するため、決済手数料を抑えられます。決済ごとにかかるのは、クレジットカード会社が定めた手数料のみであり、この点において直接契約することにメリットがあります。

直接契約方式のデメリット

中長期的な視点で考えると、決済代行会社を挟むよりも直接契約した方がトータルのコストが割安になりますが、決済代行会社が提供する各種サービスを利用しないため、EC事業者側では運用や管理にかかる手間や時間などのコストがかかります。

たとえば、クレジットカード会社ごとに加盟店契約時の審査方法が異なるため、決済代行会社経由で一括契約する場合と比べて審査に時間がかかることがあります。審査通過までに必要な書類を、EC事業者側でひとつずつ準備する必要があり、時間がかかることも考えられます。

また、クレジットカード会社ごとに異なる要件に合わせて決済システムを構築するには、多くの開発・運用コストを要します。セキュリティ対策を講じるためのコストも含めると、結果的に決済代行会社経由で契約するよりもコストが増える可能性があります。

さらに、クレジットカード会社ごとに締め日や入金日が異なるため、経理業務が煩雑になります。

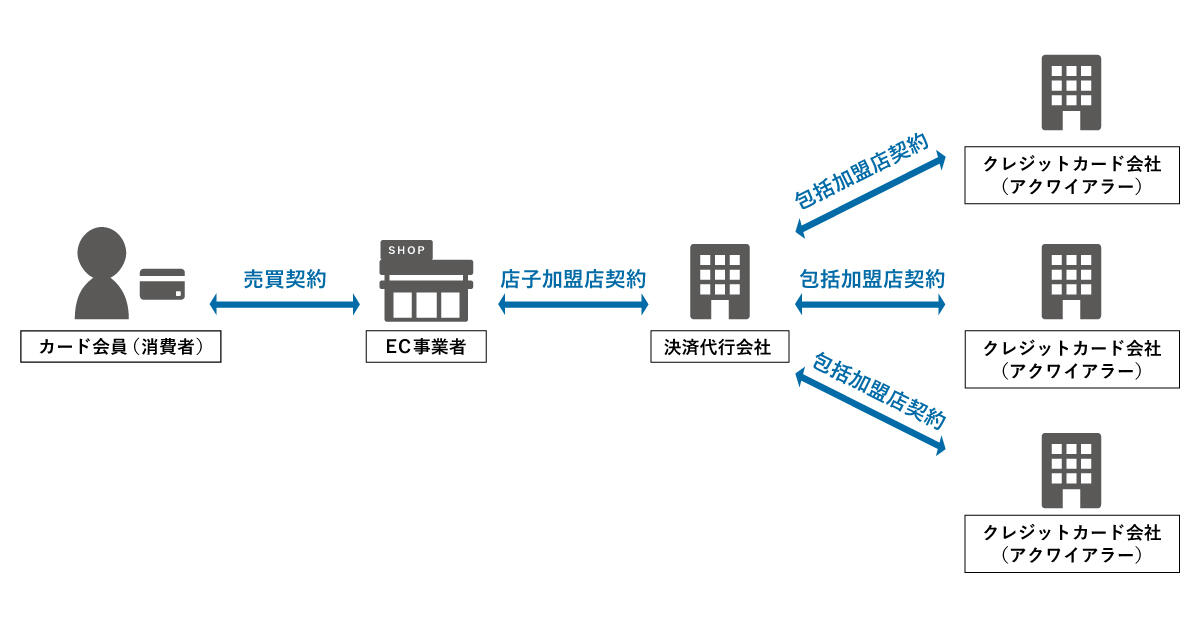

・1-2包括代理(包括加盟)契約方式の特徴

▲包括代理(包括加盟)の関係図

▲包括代理(包括加盟)の関係図包括加盟契約方式は決済代行会社を通じて複数のアクワイアラーとの契約を行います。

契約条件の交渉、日次で発生する取引データの管理、売上金の入金処理や消込といったクレジットカード決済に関わる手続きや運用を一本化できるメリットがあります。

「クレジットカード決済は導入したいが、可能な限り手間はかけたくない」と考える事業者向けに、決済代行会社が決済・管理システムをサービスとして提供しています。

決済代行会社経由で包括代理(包括加盟)契約するメリット

決済代行会社経由で包括代理(包括加盟)契約し、窓口を一本化することで、クレジットカード会社の審査を個別に受けずに済みます。審査の準備にかかる工数や期間が大幅に削減され、クレジットカード決済の導入がスムーズになります。

また、クレジットカード決済導入後も、窓口が決済代行会社に一本化されるため、運用にかかる手間が大幅に軽減されます。締め日や入金日を統一することで、運用の手間を最小限に抑えることが可能です。

ほかにも、決済代行会社が提供する決済システムを活用することで、セキュアな決済システムをコストを抑えながらスピーディーに導入可能というメリットがあります。

決済代行会社経由で包括代理(包括加盟)契約するデメリット

決済代行会社を利用する際のデメリットは、決済手数料やサービス利用料などのコストが直接契約方式より多く発生する可能性があることです。決済代行会社が提供する各種サービスの利用を通じて導入・運用のコストを抑えるために必要なコストと言えます。

2.決済システム

オンラインのクレジットカード決済を導入する場合、決済処理を行うためのシステム導入が必要となります。クレジットカードで決済処理を実行する場合、以下の流れでクレジットカード番号、有効期限などの情報が連携されて、購買手続きが完了します。

カード会員(消費者)→ 加盟店(EC事業者) → (決済代行会社) → アクワイアラー(カード会社)

▲クレジットカード決済の関係図

クレジットカード番号などの重要情報は漏洩するリスクがないよう、堅牢なセキュリティを持ったシステムでなければ取扱うことができません。直接契約方式の場合、加盟店はクレジットカード業界の情報セキュリティ基準であるPCI DSSに準拠したシステムを構築する必要があり、独自でセキュリティ対応を行う場合は莫大な費用を要します。

PCI DSSに準拠した決済代行会社が提供するシステムを利用すると、より少ない負担で導入をすることが可能になります。

クレジットカード決済を導入する事業者のメリット

クレジットカード決済を導入することで、事業者には以下のメリットが得られます。

1.かご落ち(購入前の離脱)を防ぎ、売上向上につながる

ECサイトにおいて、商品をかご・カートに入れたのにも関わらず購入に至らないことを「かご落ち」と呼びます。消費者が利用したい決済手段がない場合、商品を選び、かごに入れても購入に至らないこともあります。

昨今、クレジットカードの利用率は右肩上がりに増加しており、特にECサイトでの商品の購入時は2020年時点で約80%※がクレジットカードを利用した決済であるため、クレジットカード決済の導入で販売機会の損失を防止することができます。

クレジットカード決済を導入し、かご落ちを防げることは大きなメリットと言えるでしょう。

※出典:総務省「情報通信白書令和3年版」

2.未回収リスクを減らせる

クレジットカード決済の導入で、事業者は料金の未回収リスクを低減させることが可能です。

現金払いの銀行振込や代引き決済では商品を届けたとしても、支払いされないことも考えられます。一方クレジットカード払いにおいては、クレジットカード会社(イシュアー)がクレジットカード発行時に消費者の与信を行っていることもあり、支払いに対して一定の信用がおけます。

3.定期販売の仕組みを容易に導入でき、リピーターを獲得しやすい

クレジットカード決済では自動引き落としの仕組みがあるため、定期購入や定期契約などいわゆる「サブスク」において消費者側の支払い手続きの負担を省くことができ、サービス利用や商品購入の継続率の向上が見込めます。

また、クレジットカード決済の導入は、都度購入のみを提供するECサイトにおいてもリピーターの獲得につながります。ECサイトでは、消費者はユーザー登録時にクレジットカード情報を併せて登録すれば、次回以降は再入力をせずに支払いできるようにすることも可能です。

新たにクレジットカード情報を入力・登録する必要のあるサイトより、登録済みのECサイトの方が利用者側の購買までの手間が減り、リピート購入に繋がりやすくなります。

▼おすすめ記事

4.現金管理コストを削減できる

クレジットカード決済では入金タイミングが毎月決まっているため、入金管理の業務負担や工数を削減することが可能です。

現金決済の場合は銀行振込や代引きなどになるため、ECサイトでの決済であっても個別の入金確認に手間がかかります。支払いと同時に決済データが連携されるクレジットカード決済であれば、履歴がシステムに残り、情報は機械的に処理できるため経理作業の負担が減ります。

5.信頼性を高められる

クレジットカード決済を導入していることは、クレジットカード会社の加盟店審査を通過した証拠です。個人店やネットショップにとって、店舗の信頼性を高められるメリットがあります。

クレジットカード決済を導入する事業者側のデメリット、リスク

多くのメリットが存在するクレジットカード決済ですが、導入にあたってデメリットやリスクも認識しておくことが必要です。

1.クレジットカード決済導入にはコストがかかる

クレジットカード決済は、売上代金に応じて数パーセントの決済手数料や売上件数に応じた費用が発生し、これを事業者が負担する必要があります。しかし、これはクレジットカードに限定したコストではなく、オンラインで利用可能な様々な決済手段を導入する際には決済手数料などの費用が発生します。

また、クレジットカード会社だけでなく決済代行会社が提供する決済システムやECカート事業者が提供するシステム利用料、サポート費用なども必要となる可能性があります。

2.チャージバックが発生するリスクがある

チャージバックとは「クレジットカードの不正利用や届いた商品の破損などを理由に、消費者(カード会員)が利用代金の支払いに同意しない場合に、クレジットカード会社がその売上を取消し、消費者に返金する仕組み」です。

チャージバックが発生すると、販売元である事業者は利用代金を徴収できず、さらに発送済みの商品等が返却される可能性は極めて低いため、事業者には損害が発生します。

つまり、チャージバックには売上未回収と商品損失という2つのリスクがあるのです。

不正利用によるチャージバックの防止には、セキュリティ対策を講じることが重要です。具体的には、以下のようなセキュリティ対策を行うことで、不正利用のリスクを低減させることが可能です。

- セキュリティコード

決済時、クレジットカード券面に記載された3桁もしくは4桁の「セキュリティコード」を入力させる - EMV 3-Dセキュア(3Dセキュア2.0)

クレジットクレジットカード会社のWebサイトで事前登録したパスワードの入力をさせ、本人認証を行う「EMV 3-Dセキュア(3Dセキュア2.0)」の導入 - 不正検知サービス

オンライン取引における不正な活動をリアルタイムで検知し、防止するためのシステムである不正検知サービスをの導入

上記の他、クレジットカード業界の情報セキュリティ基準である「PCI DSS」、国際規格の「ISO27001」、個人情報保護の体制整備を証明する「プライバシーマーク」などに準拠している決済代行会社を利用することも大切です。

▼おすすめ記事

お客様がクレジットカード決済を使うメリット

お客様がクレジットカードを使うメリットについて把握し、ECビジネスの利便性がいかに向上するかについても理解していきましょう。

現金のやり取りが不要

店舗等でのクレジットカード決済においては、店頭で提示し、サイン・暗証番号入力・タッチのいずれかをすれば買い物ができます。インターネット通販の場合も、WEBサイト上でクレジットカード番号などを入力するだけです。事前に銀行やコンビニエンスストアで振り込みをしたり、代引き用の現金を商品の到着日に合わせて用意したりする必要がありません。

また、クレジットカードを持っていれば、実店舗で買い物をする際に多額の現金を持ち歩く必要がないため、便利で安心です。また、海外旅行の際も日本円から現地通貨への両替が不要です。

分割払いができる

クレジットカードの分割払いを利用すれば、月々の支払額を抑えることが可能です。急な出費や金銭的な余裕がないタイミングでも買い物ができます。また、クレジットカード会社によっては、会計時に一括払いを選択し、後から分割払いへ変更可能な場合もあります。

分割払いは手数料がかかるため敬遠されがちですが、カード会社によっては一定回数以下の場合、手数料がかからないケースもあります。また、ボーナス一括払いで支払い時期を先延ばしにすることもできるため、お客様にとってクレジットカードの利用には大きなメリットがあります。

ただし、分割払いやボーナス一括払いは日本特有の支払方法です。海外では一括払いとリボ払いが一般的ですので、海外での利用時には注意が必要です。

ポイントが貯まる

クレジットカードの中には、利用金額に応じてポイントが貯まるものが少なくありません。ポイント還元率はカードの種類や支払い方法により異なります。貯まったポイントを支払いに使用したり、クレジットカードの請求に充当する、マイルや商品券と交換したりできるなど、さまざまな使い方があります。

付帯保険がついている

クレジットカードには、旅行中に病気や怪我をした場合や盗難被害にあった場合に、費用や損害を補償する「旅行傷害保険」、購入した商品の破損や盗難による損害を補償する「ショッピング保険」など、保険料なしでさまざまな補償が受けられる保険が付帯しているものがあります。ただし、クレジットカード会社やカードのランクによって、付帯する保険の内容や補償額は異なります。

会員優待特典がある

特定の店舗でクレジットカードを利用すると、商品代金や施設利用料の割引、ドリンクサービスなどの会員優待特典が受けられることがあります。また、会員限定のコンサートやスポーツ観戦のチケット販売、特定の店舗でのポイントアップキャンペーンなど、さまざまな優待特典が用意されています。

お客様がクレジットカード決済を使うデメリット

次に、お客様がクレジットカードを使うデメリットについて見ていきましょう。

使いすぎる場合がある

クレジットカード決済なら、手元や口座に現金がなくても支払いが完了するので、使いすぎてしまうことがあります。今どれくらいの金額を使っているのかを把握することが重要です。

支払い方法によっては手数料がかさむ場合がある

一定回数以下の分割払いや一括払い、ボーナス払いの場合は手数料がかかりませんが、多くの回数での分割払いやリボ払いの場合は手数料がかかります。特にリボ払いの場合は、毎月決まった額のみを返済していく仕組み上、返済が長期化しやすく手数料もかさんでしまいがちです。契約内容を確認することが重要です。

不正利用される恐れがある

クレジットカード情報の漏洩・流出、クレジットカード本体の盗難・紛失などの不正利用のリスクを軽減するためには、事業者側でも安全なECサイト運営やクレジットカード情報の適切な管理が必要です。

クレジットカード決済についてよくある質問

クレジットカード決済において、よくある質問にお答えします。

Q.クレジットカード決済の導入にはどんな費用がかかりますか?

決済代行会社経由での包括代理(包括加盟)契約における費用イメージをご紹介します。

- 初期費用(サービス導入時)

- 月額費用

- 処理料

- 決済手数料

各費用の詳細については、以下のとおりです。

・初期費用

クレジットカード決済導入の際にシステム導入の作業費用が発生する場合があります。

近年における初期費用は以前に比べて低価格化しており、初期費用が無料のプランを用意している会社もあります。

個人事業主や小規模な店舗でも導入がしやすくなっており、導入のハードルは以前に比べると下がってきているといえるでしょう。

・月額費用

システム利用料や顧客情報の管理費用として、月額費用が必要な場合があります。

企業によっては追加費用を支払うことで、セキュリティ向上機能、入金サイクル指定、支払い方法追加などのオプション機能を付帯することが可能です。標準でどの機能が付帯されているか、契約前にしっかり確認すると良いでしょう。

・処理料

1件のクレジットカード決済が実施される度に発生するのが処理料です。クレジットカード決済では前述の通り、各クレジットカード会社(アクワイアラー)やブランドのネットワークを通じて「取引可能か」を確認しています。(与信取得)

・決済手数料

クレジットカード決済によって取引された売上金に対して、一定のパーセンテージで発生するのが決済手数料です。決済手数料はブランドやクレジットカード会社毎に個別に設定されることが一般的で、サービスを提供する企業だけでなく、事業者側の業種や規模、販売する商材によって異なります。

また、契約する決済代行会社によっても差が出てくる部分となります。自身が必要とするサービスと費用のバランスを見ながら、複数の会社のプランを比較検討し契約を結んでいきましょう。

Q.クレジットカード決済代行会社はどう選べばいいですか?

決済代行会社を選ぶ際には、まずは実際の管理画面を見て、信頼性を判断するのが良いでしょう。

管理画面上で最初に確認したいことは、「管理画面が本当に一元化されているか」です。

管理画面はその決済代行会社の開発力や技術力がもっとも良く表れているページのため、今後の市場環境に対応できるかを判断する重要な部分です。

その他、以下のような項目を比較検討して検討していくのも良いでしょう。

- 何社の導入実績があるか

- どのような業態に対応してきたか

- セキュリティは整っているか

- 入金サイクルはどのくらいか

- 自社が必要とする決済手段に対応可能か

- 付加サービスやサポート体制が充実しているか

- 導入日数はどのくらい必要か

上記のほか、導入のポイントや導入までの流れについては以下のページで解説しています。より詳しく導入のポイントやフローを理解できますので、ぜひご確認ください。

まとめ

ECサイトにおいて、利用者の多いクレジットカード決済の導入は必要不可欠です。

クレジットカード決済の導入、顧客数の増加や顧客単価の向上を見込めるという大きなメリットがあります。しかし現在、クレジットカードだけでなく〇〇Pay、キャリア決済などの決済事業者は多様化しており、多くの決済サービス提供事業者と契約するのは人的・時間的コストがかかるうえ、経理処理が煩雑になるため難しいです。

各種決済手段を導入したい場合、決済代行会社と契約しサービスを一元管理するのが良いでしょう。決済代行会社のサービスを活用することで、事業者は個別の決済サービス提供事業者との契約が不要となり、細かい手続きやシステム構築などの対応は決済代行会社間のみで完結します。

個別契約よりも決済手数料を安く抑えられたり、入金処理業務を削減できたりするなどの利点もあるため、コストを抑えつつ導入したい場合は決済代行会社の利用をご検討ください。

決済業界のリーディングカンパニーであるGMOペイメントゲートウェイが提供する「PGマルチペイメントサービス」は、様々な決済手段をご用意しております。新たな決済手段も迅速に導入し顧客ニーズを逃しません。

また、事業規模や業態に応じてご要望にお応えできるように、GMOペイメントゲートウェイではグループで2つのサービスを用意しています。決済手段の選択に迷われたらまずはお問い合わせください。

※本コンテンツ内容の著作権は、GMOペイメントゲートウェイ株式会社に属します。