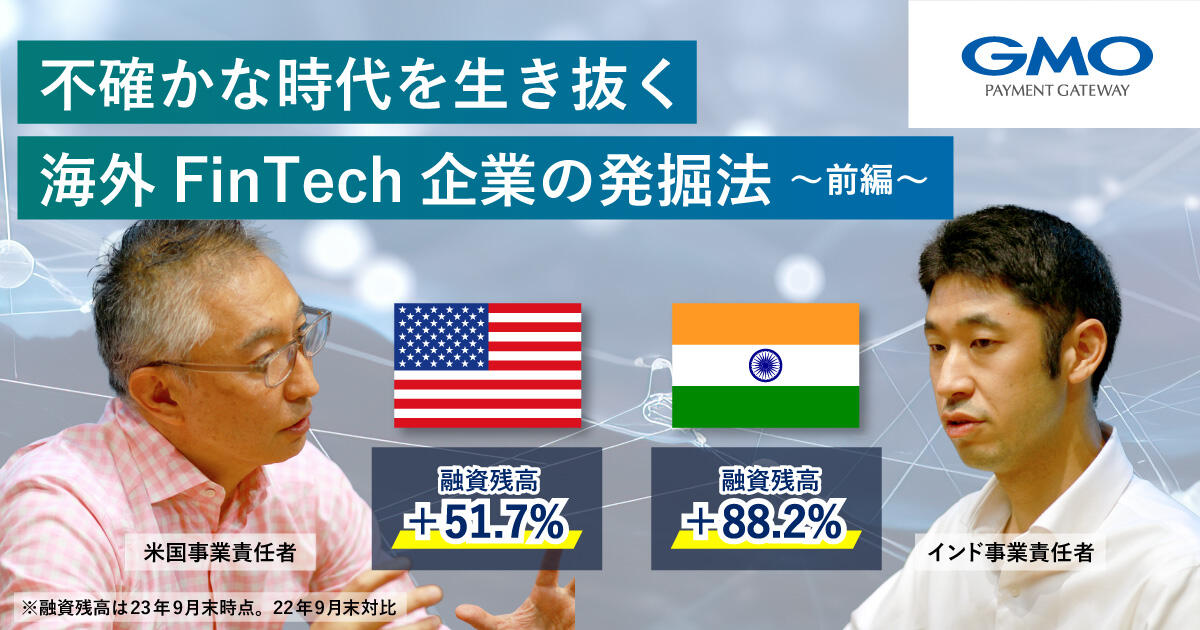

世界経済をリードする米国に景気後退の兆候が現れ、資金調達は世界的に厳しい状況になりつつあります。日本においても不確実性が高い状況は変わらず、融資にあたっては生き残る企業を見つける必要があります。厳しさを増す環境下で、グローバル市場を対象にMSB(マネーサービスビジネス:金融関連事業)を展開し、現地企業の成長に着実に貢献しているのがGMOペイメントゲートウェイ(以下、GMO-PG)です。不確実性の高い時代においても、融資残高は23年9月末時点において22年9月末比で米国+51.7%、インド+88.2%と拡大を続けています。投融資に値する将来性の高い企業をどのように見つけ出すのか、米国および成長著しいインド・東南アジアにおいて先頭に立ちMSBを進めているキーマン2人が語り合いました。

▶後編はこちら:【後編】資金調達の世界的逆風に負けない融資のコツ-国・地域ごとの融資の特徴を理解して企業の成長を後押しする-

GMOペイメントゲートウェイ

企業価値創造戦略統括本部 グローバルMSB推進・企画部長

渡辺 学

複数の金融機関や格付会社にて証券化の商品開発や格付に約20年従事。2019年よりGMO-PGにて、米国企業への融資事業(MSB)を行う。

GMOペイメントゲートウェイ

企業価値創造戦略統括本部 アジア事業統括部長

中嶋 孝平

インターネット系企業にて2013年よりインドネシアジャカルタに駐在し、旅行系EC事業の立ち上げを行う。

2017年GMO-PG入社。海外企業に対する投資を担当。その後融資事業の開始にあたり東南アジアを中心に投融資活動を行い現在は東南アジアに加えインドへの事業展開に力を入れている。

現地ベンチャーへの融資がMSBの主な業務

▲米国事業責任者:渡辺

渡辺 学(以下、渡辺):最初に、お互いの役割を確認しましょう。米国におけるMSBの業務は現地のベンチャー企業への融資です。まず融資先を選定し、候補を見つけたら秘密保持契約を締結して、対象となる事業や資産に対するデュー・デリジェンス(精査)を実施します。

融資についての合意が得られれば、通常は金利や期間、融資額などの主要な条件を記載した「タームシート」と呼ばれる基本合意書を作成します。その後も双方のデュー・デリジェンスを続行し正式な契約書に移行します。条件が整った場合は融資契約に署名し、資金を提供する段階に進みます。

中嶋 孝平(以下、中嶋):業務の内容や融資の流れ自体は、インド・東南アジアのMSBも同じですね。

米国はBtoB、インド・東南アジアではBtoCが多い

渡辺:融資先を見つける段階から契約締結までの期間は最短で約3カ月、長い場合は半年くらいでしょうか。米国企業は成長スピードが相対的に速く、成長すれば融資を返済します。米国では2023年12月14日時点で、5社以上の融資実績があります。

中嶋:インド・東南アジアでは、10社以上です。融資先はFinTech企業が中心です。

渡辺:我々は、テクノロジーを活用しながら貸付や支払いのプロセスを効率化しているようなベンチャー企業を融資対象としています。対象会社の保有資産や事業計画を複数のシナリオで分析し、「将来の姿」を把握することが非常に重要です。米国ではBtoB(Business to Business)系のFinTech企業が比較的多いですね。

中嶋:そこは大きな違いで、インド・東南アジアではBtoC(Business to Consumer)系の企業が多いです。成長著しい地域なので、コンシューマ向けの貸付を提供する企業の方が収益を上げやすい傾向にあるからでしょう。

FinTech企業への投融資はグローバルで下火

▲インド・東南アジア事業責任者:中嶋

渡辺:FinTech企業への融資は、現在いくぶん下火になっています。米国経済も景気後退の兆候が見られ、最近はエクイティ(株式)による資金調達が減少しています。一方で小規模なFinTech企業が存在し、資金調達を必要とする企業は多数あります。

中嶋:インドは継続して好調な印象です。一方、東南アジアは米国に近い状況で、ややスローダウンしています。新型コロナ禍向けの政府助成金などが順次終了し、企業のリスクは顕在化し始めています。

渡辺:資金ニーズや投資熱がトーンダウンするなか、融資先の選定がより重要になっています。米国では、シード(創業初期)からシリーズB(事業拡大期)までの設立後半年から2~3年ぐらいの企業に融資しています。米国のベンチャー企業は成長意欲が非常に高く、多額の融資枠を確保しようとする傾向にあるため、融資ポートフォリオを分散させたい我々にとっては、このくらいのステージの会社への融資が最適です。事業成長を加速させたいベンチャーは、すぐに多額の融資が必要になります。

中嶋:インド・東南アジアはもう少し社歴が長い、シリーズB以降の会社に貸すことが多いです。

社会格差を解消するための社会正義の役割も

渡辺:米国では「FICOスコア」と呼ばれる信用スコアに基づいて借り入れの制限や金利が決まります。FICOスコアが低い人々の借り入れを可能にするための、新たな信用スコアモデルを提供するFinTech企業が増えてきています。社会の格差を解消し、弱者を支援しようとする企業が増加していると感じます。我々もこのような企業に資金を提供していきたいと考えます。

中嶋:社会的使命もあるということですね。

渡辺:そうです。GMO-PGの米国融資事業では融資先を選定する際に、社会的な正義(Justice)がどこにあるかについての議論を盛んにします。

中嶋:インド・東南アジアでも考え方は共通しています。米国より少しステージが遅めの企業に対して融資するケースが多いですが、米国ほどの圧倒的な資金需要はないため、ややステージが進んだ企業に小規模な金額でも融資します。BtoC企業が多く、特にクレジットカードの普及が進んでいない国々において、デジタルモバイルアプリを通じた後払いや分割払いの決済サービスを提供している企業がいるのが特徴的でしょう。

中小企業向けにも融資しており、10名以下の中小企業や零細企業に運転資金を提供しています。銀行が対応できない中小・零細のFinTech企業にも資金提供しているのは、ファイナンシャルインクルージョン(金融包摂)を支援したい、つまりは社会正義という考え方が基本にあるからです。

詳細な情報収集で相手との距離を縮めることが融資成功のコツ

渡辺:米経済が悪化すると、米国の貸し手は急激に資金をストップすることがあります。しかし、日本の景気は必ずしも米国と同時に悪化しないため、米国ベンチャー企業がGMO-PGのような日本の会社から資金調達すればリスク分散ができるメリットがあります。

また、百個近い項目を質問するなどの徹底的なデュー・デリジェンスを実施し、相手先の企業について詳細に理解します。これが異質と捉えられることもありますが、理解を深める一定のメリットもあります。相手企業も自分たちの事業を深く理解している貸し手から融資を受けたいという気持ちがあるため、最終的には信頼性を高めることにつながります。

例えば、2020年6月にGMO-PGが融資した家賃割賦を行うベンチャー企業があります。コロナ禍で米国企業から融資を受けることができなかった同社に対し、我々は徹底的に調査し融資を実現しました。その後は急成長して企業価値が融資当初の20倍以上になり、貸付金も返済されました。同社CEOには今でも非常に感謝されていて、文化の違いを乗り越えて相手企業を評価してくれる米国ベンチャー企業との取引にやりがいを感じています。

中嶋:インドのFinTech企業は30~40社から資金を調達しているケースも珍しくありません。我々が提供する情報やコミュニケーションにおいて、情報の粒度や深さが制限されることがあり、モニタリングや後続の対応をより注意深く実施する必要があります。幅広いトピックについて詳細な情報を収集するために、訪問は有効な手段と言えるでしょう。

東南アジアでも、想定外のことが起きることが多々あるため、情報収集がより重要となります。ヒアリングによる情報収集は欠かせず、一度の質問で正確な回答が得られることはまれで、時には誤った情報が提供されることもあります。したがって、泥臭いですが継続的なコミュニケーションと関係構築がやはり重要です。

米国とインド企業の情報を入手できる強みで融資先から選択される

渡辺:GMO-PGの最大の強みは、米国とインド・東南アジアの両地域でMSBを展開している点でしょう。

中嶋:同感です。米国は、投融資を含めた金融・経済のトップランナーです。米国で生まれたビジネスやアイディアが後に東南アジアやインドで展開されることは多いです。

例えばインドで珍しい事業を行っている会社と出会っても、ほとんどの場合は米国に似た事業を行っている企業がすでに存在します。そのため、当該事業や企業をもっと深く知ろうと思えば、米国チームに話を聞くとスムーズに理解が進みます。

米国チームから得た情報を持ってインド企業のトップと面談すると「私たちの事業をよく理解している」と感じてもらえます。我々が米国でも同様のビジネスを展開していることが認識されると、相手企業の信頼感が高まり、競合との大きな差=アドバンテージが生まれるわけです。

渡辺:米国も同じです。例えば、融資先に貿易ファイナンスを専門にしているFinTech企業があり、主力の商品はインド・米国間の貿易に関するものです。そのため、インドに関する非常に詳細な金融情報を把握できており、当社が持つ情報と合わせることでシナジーが生まれるため付加価値の高い投融資や事業サポートが実現しています。

▶後編はこちら:【後編】資金調達の世界的逆風に負けない融資のコツ-国・地域ごとの融資の特徴を理解して企業の成長を後押しする-

▶ 関連採用情報