決済トレンド情報

記事公開:

QRコード決済(バーコード決済)とは?QRコード決済の基礎知識と最適な選び方

この記事のポイント

- QRコード決済の仕組みやメリット・デメリット、市場動向を徹底解説しましょう。PayPayや楽天ペイなど主要5社の比較、決済代行での一括導入まで網羅しました。最適なサービスを選び、キャッシュレス化による利便性向上を今すぐ実現しましょう。

INDEX

QRコード決済(バーコード決済)を導入したいものの、「どのサービスを選べばいいのか」「初期費用や手数料はいくらかかるのか」「導入方法がよくわからない」と悩む事業者は少なくありません。 決済手段が増えることで顧客の利便性は高まりますが、サービスごとの仕組みや費用を正しく理解しなければ、導入後に運用負担が発生する恐れがあります。

本記事では、QRコード決済の種類や導入費用、メリット・デメリット、主要サービスの比較、導入までの流れをわかりやすく整理します。店舗(対面)はもちろん、ECサイト(オンライン)での導入を検討されている方にも役立つ情報を網羅しています。

QRコード決済(バーコード決済)とは

QRコード決済とは、スマートフォンでQRコードやバーコードを読み取って支払いを行うキャッシュレス決済の仕組みです。現金を持たずに買い物ができ、事業者側の導入負担も比較的少ない点が特徴といえます。

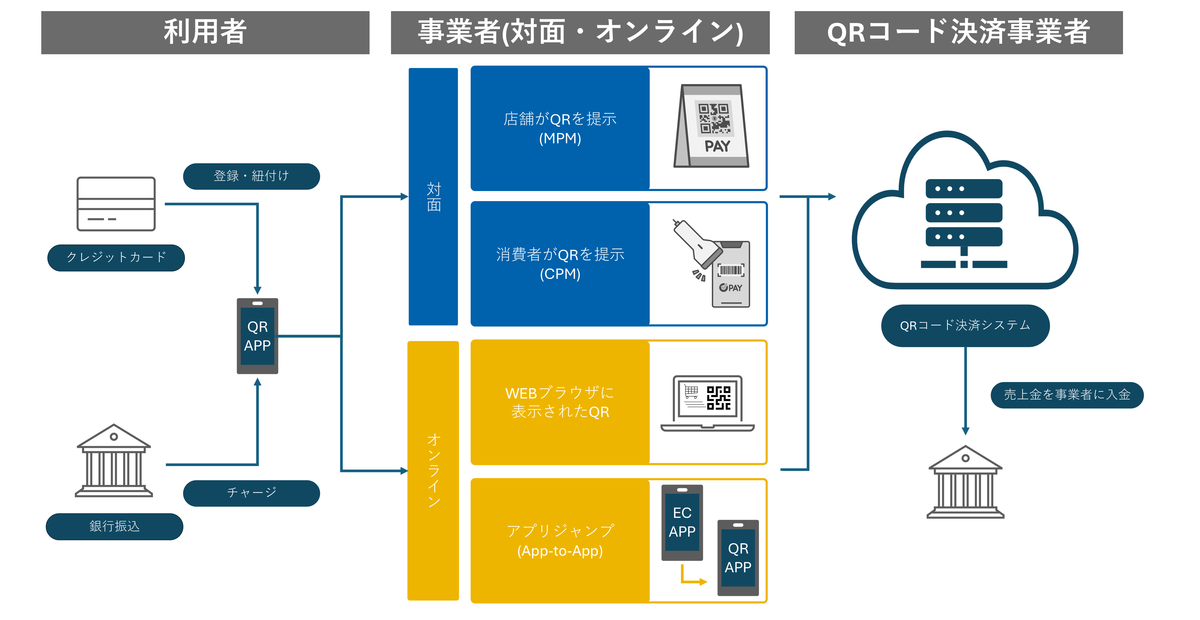

決済の仕組み

QRコード決済の仕組みは、利用者・事業者・決済会社の三者が連携して成り立ちます。 利用者は銀行口座からアプリにチャージするか、クレジットカードを登録して支払います。事業者側はPOS端末やQRコード決済端末で決済情報を送信し、決済会社が処理を行います。その後、売上金は事業者の銀行口座へ入金される流れです。

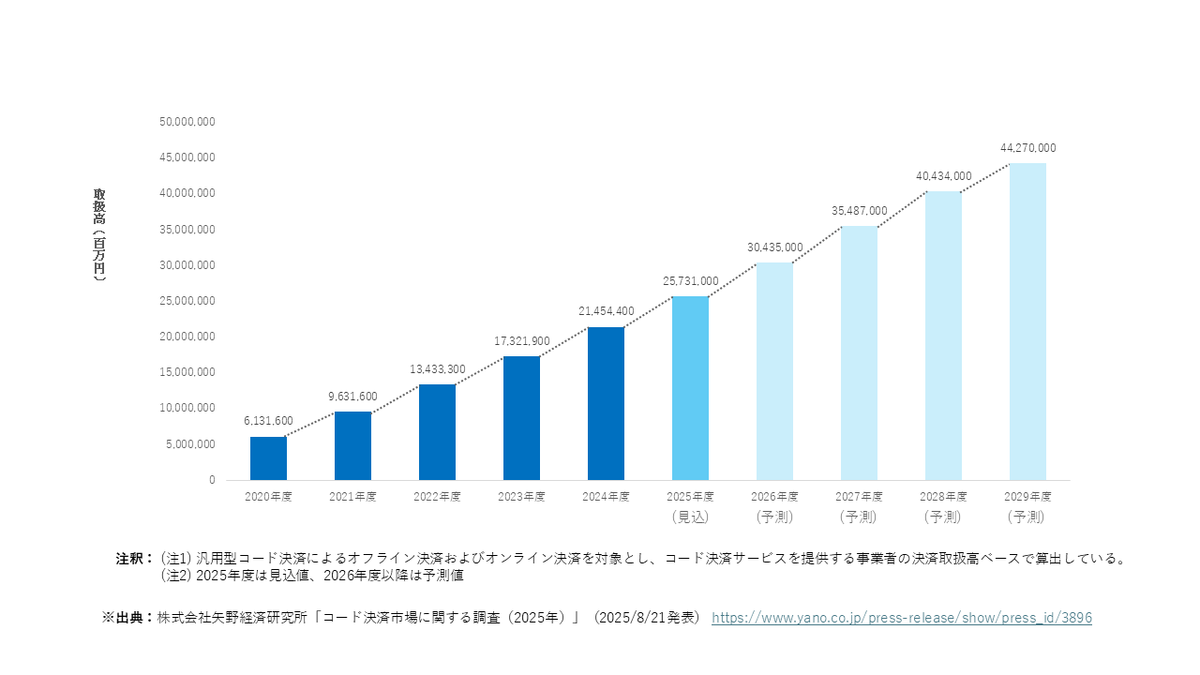

国内コード決済市場の動向(※)

国内のコード決済市場は2020年度の約6.1兆円から年々増加し、2025年度には約25.7兆円に達する見込みです。 また、店舗だけでなくECサイトにおいてもコード決済の利用は増えており、クレジットカードに次ぐ主要な決済手段として定着しています。

国内のコード決済市場は2020年度の約6.1兆円から年々増加し、2025年度には約25.7兆円に達する見込みです。 また、店舗だけでなくECサイトにおいてもコード決済の利用は増えており、クレジットカードに次ぐ主要な決済手段として定着しています。

導入することで購入ハードルが下がり、売上アップやカゴ落ち(離脱)防止につながる点が大きな魅力です。実店舗だけでなく、ECサイトの競争力を高めるうえでも、コード決済の採用は重要な選択肢となるでしょう。

【店舗向け】決済方式の種類と特徴

店舗で導入する場合、決済方法は大きく分けて「ストアスキャン方式」と「ユーザースキャン方式」の2種類があります。

1.ストアスキャン方式(CPM)

ストアスキャン方式(CPM)は、利用者がスマートフォンに表示したQRコードを店舗側が読み取って決済する方法です。

- 特徴: 店舗側で金額を入力してから読み取るため、入力ミスが起きにくく、会計をスムーズに進められます。レジの回転を重視するコンビニやスーパー、量販店、飲食チェーンなどに向いています。

- 注意点: 読み取り端末やスキャナを導入する必要があるため、初期費用はやや高めになります。確実性とスピードを重視する店舗に合った方式です。

2.ユーザースキャン方式(MPM)

ユーザースキャン方式(MPM)は、店舗側が提示したQRコードを利用者がスマートフォンで読み取って決済する方法です。

- 特徴: 店舗側はQRコードを用意するだけでよく、紙の掲示から始められるため導入コストが抑えられます。小規模店舗、個人商店、イベント出店など、設備投資を抑えたい事業者様に適した方式です。

- 注意点: 利用者が金額入力を行う場合、入力ミスのリスクや確認の手間が発生し、混雑時に会計が滞る可能性があります。

【EC向け】決済方式の種類と特徴

ECサイトやスマホアプリで導入する場合、決済方法は主に「ブラウザQR表示方式」と「アプリ連携方式」の2種類があります。

1.ブラウザQR表示方式(WEB画面表示)

PCやタブレットのWEBブラウザ上に表示されたQRコードを、利用者がスマートフォンのカメラや決済アプリで読み取って決済する方法です。

- 特徴: 主にPCサイトでの買い物を想定した方式です。利用者はスマホをかざすだけで決済が完了するため、クレジットカード情報の入力などの手間を省け、カゴ落ち(離脱)防止に繋がります。

- 注意点: スマートフォン単体でブラウザを閲覧している場合、自分の画面上のQRコードを読み取ることができないため、基本的には「PCブラウザ利用時」の補助的な手段となります。

2.アプリ連携方式(App-to-App)

スマートフォンのECサイトやアプリから、自動的に決済アプリを起動(ジャンプ)させて決済する方法です。

- 特徴:スマートフォン完結のショッピングに最適化された方式です。QRコードを読み取る必要がなく、ボタン一つで決済アプリが起動するため、モバイルユーザーのUX(顧客体験)を大幅に向上させ、成約率を高めることができます。

- 注意点: 導入にはシステム開発(API連携やSDKの組み込み)が必要になることが多く、導入の難易度はブラウザ表示方式よりもやや高くなる傾向があります。

【店舗・EC共通】QRコード決済の支払い方法

QRコード決済には複数の支払い方法があり、タイミングや仕組みが異なります。

プリペイド(前払い)型

プリペイド(前払い)型は、あらかじめアプリへ現金をチャージし、残高から支払う方式です。

使った分だけ残高が減る仕組みのため、使い過ぎを防ぎやすい点が特徴といえます。サービスによっては自動で残高補充が行われるオートチャージ機能もあり、チャージ忘れを防ぎやすい設計です。

一方で、残高が不足していると決済が完了しないため、買い物前に確認が欠かせません。チャージ上限や決済上限はサービスごとに異なるため、事前の確認が大切です。利用管理のしやすさを求めるユーザーとの相性が良い支払い方法です。

デビット(即時払い)型

デビット(即時払い)型は、支払いと同時に登録済みの銀行口座から代金が引き落とされる方式です。

利用金額が即時で反映されるため、家計管理をしやすく、口座残高の範囲内で利用できる点がメリットです。事前チャージは不要ですが、口座残高が不足していると決済が成立しないため、利用前の確認が欠かせません。

チャージを都度行う手間を省きたい人や、支出の把握を重視するユーザーに向いた支払い方法です。

ポストペイ(後払い)型

ポストペイ(後払い)型は、QRコード決済アプリとクレジットカードを紐づけ、利用分をカード請求として後からまとめて支払う方式です。

チャージの必要がないため決済がスムーズで、ポイント還元を受けられる場合もあります。ただし、紐づけできるカードブランドはサービスにより異なり、事前に確認しておきたい点です。

毎月の支払いをまとめたい人や、効率良くポイントを貯めたいユーザーとの相性が良い方法だと言えます。

QRコード決済を導入するメリット・デメリット

事業者側と、利用者側それぞれの視点で整理します。

事業者側の導入メリット

導入コストと業務効率(店舗):初期費用を抑えやすく、紙QRから始めれば設備投資を小さくできます。現金準備・釣銭間違い・レジ締めの手間が減り、業務効率が上がるでしょう。非接触で衛生面にも配慮でき、セルフ会計とも相性が良い仕組みです。

集客・売上アップ(店舗・EC共通):各社のポイントやキャンペーンと連動しやすく、訪日客や複数アプリへの対応で来店機会の拡大が期待できます。ECサイトでは、購入ハードルが下がり、売上アップや離脱防止につながります。

事業者側の導入デメリット

運用面の課題:静的QR(店舗)では金額入力の確認が必要で、混雑時に会計が滞りやすい点は課題です。また、返金・取消の運用も方式ごとに異なり、手順設計を求められます。その他、偽QRの貼替えや不正アクセスへの備えとして、動的QRやCPM方式、管理権限の分離でリスクを下げます。

コスト管理:決済手数料は売上に影響するため、入金サイクルと合わせた管理が重要です。

利用者側のメリット

財布を持たずにスマホだけで支払え、非接触でスムーズに会計が終わります。独自ポイントやクーポン、カード連携のポイントの二重取りでお得度も高めやすい仕組みです。

支払い履歴がアプリに残るため、家計管理がしやすくなります。前払い・即時払い・後払いを選べるので、現金が手元にない場面でも安心でしょう。

利用者側のデメリット

スマホや通信環境、電池残量に依存し、会計時に使えないリスクがあります。アプリや残高の使い分けが煩雑になり、上限超過や入力ミスで決済失敗も起こり得ます。

偽QRやフィッシングなどの脅威も無視できません。公式アプリの利用、コード確認、二要素認証の設定で被害を抑えましょう。

QRコード決済導入に必要な費用

導入方式やサービスによって費用は変わりますが、他のキャッシュレス決済と比べると低コストで始めやすい点が特徴と言えます。特にユーザースキャン方式は店舗側の設備投資が少なく、小規模店舗でも導入しやすい決済手段です。

ここでは、導入前に確認しておきたい費用の内訳をわかりやすく整理します。

1.初期費用

QRコード決済の初期費用は、無料または少額に抑えられるケースが多いと言えます。 店舗のユーザースキャン方式の場合、紙のQRコードやPOPを設置するだけで利用できるため、端末の購入は不要です。一方、ストアスキャン方式は読み取り端末やタブレット、Wi-Fi環境が必要になるため、一定の初期費用が発生します(無料提供キャンペーンがある場合もあります)。

2.決済手数料とランニングコスト

QRコード決済の利用時には、売上に応じた決済手数料(相場は1〜3%程度)がかかります。 また、入金時には振込手数料が発生するケースもあり、入金サイクルや指定口座の利用条件によって無料になる場合があります。長期的なコストを抑えるには、これらを比較して自社のキャッシュフローに合うサービスを選ぶことが重要です。

主要QRコード決済サービスの特徴

|

項目 |

PayPay |

楽天ペイ |

d払い |

au PAY |

メルペイ |

|

運営会社 |

PayPay株式会社 |

楽天グループ |

NTTドコモ |

KDDI |

メルカリ |

|

支払い方式 |

ストアスキャン/ユーザースキャン |

ストアスキャン/ユーザースキャン/セルフ払い |

ストアスキャン/ユーザースキャン |

ストアスキャン/ユーザースキャン |

QRコード/iD決済 |

|

特典 |

PayPayポイント還元、キャンペーン多数 |

楽天ポイントの付与・利用に強い |

dポイント付与、ドコモ料金合算払い |

Pontaポイントがダブルで貯まる仕組み |

メルカリ売上金を利用可能、あと払い対応 |

|

導入メリット(店舗) |

集客効果が高い/利用率が高い |

楽天経済圏と相性が良い |

dポイントで日常利用が強い |

Ponta連携でリピート促進 |

メルカリユーザーの利用率が高い |

|

独自機能 |

割引クーポン配布・自治体キャンペーン |

セルフ払い機能 |

携帯料金合算払い |

PontaポイントW取り |

メルカリ売上金利用、あと払い |

主要なQRコード決済サービスは、導入件数・ユーザー数・ポイント連携の仕組みがそれぞれ異なります。

ここでは、導入の候補となる代表的な5サービスについて、特徴・支払い方式・相性の良い業態を整理します。

PayPay

PayPayは国内でトップクラスのユーザー数を誇り、コンビニ・飲食・美容など幅広い業種で利用されています。ストアスキャン方式とユーザースキャン方式に対応しており、店舗の規模に合わせた運用が可能です。

定期的なポイント還元キャンペーンが多く、利用者の決済回数を伸ばしやすい点も強みです。導入することで集客効果を期待しやすい決済手段といえます。

楽天ペイ

楽天ペイは楽天ポイントとの連携が特徴で、ポイントを貯めたい・使いたいユーザーに支持されています。ストアスキャン・ユーザースキャンに加え、アプリ内で店舗を選択して決済できる「セルフ払い」も利用可能です。

楽天経済圏との相性が高く、小売・サービス業を中心に導入が進んでいます。

d払い

d払いはドコモ提供の決済サービスで、ドコモユーザー以外も利用できます。ストアスキャン方式とユーザースキャン方式に対応し、ドコモ回線利用者は携帯料金と合算して支払い可能です。

決済利用でdポイントが貯まり、dポイント提示でさらにポイントを獲得できる点が特徴で、日常利用の多い店舗との相性が良い決済手段です。

au Pay

au PAYはKDDIが提供し、auユーザー以外も利用できます。支払い方式はストアスキャン方式・ユーザースキャン方式の両方に対応。

au PAYカードから残高にチャージするとPontaポイントが二重に貯まる仕組みがあり、ポイント還元を重視するユーザーへの訴求力が高い点が特徴です。また楽天ペイ加盟店様でも利用でき、対応店舗の幅が広い決済サービスです。

メルペイ

メルペイはメルカリと連携して使える決済サービスで、メルカリの売上金をそのまま支払いに利用できる点が強みです。支払い方式はコード決済に加えてiD決済にも対応し、コンビニやチェーン店など全国的に使える場面が多いのが特徴です。さらに、あと払い機能を備えており、利用者の支払手段を柔軟に選べる点もメリットです。

導入方法は「直接契約」か「決済代行」か?

QRコード決済の導入方法は大きく分けて「サービス提供元と直接契約する方法」と「決済代行サービスを利用する方法」の2つがあります。

どちらも導入は可能ですが、審査・契約の負担や管理体制に違いがあります。まずは両者の特徴を理解し、自社に合う導入方法を選ぶことが重要です。

1. サービス提供元と直接契約する

PayPayや楽天ペイなどと個別に申し込み、審査を受ける方法です。

1社ごとに柔軟なプランを選びやすく、自社・店舗に合った最適な構成を組みやすいという利点があります。一方で 各社の契約条件や手続きが異なるため手間が増えるほか、運用や管理の負担は大きくなりがちです。導入前には人的リソースとのバランスを検討する必要があります。

2. 決済代行サービスを利用する

決済代行会社(PSP)を利用すると、複数のQRコード決済を一括で導入でき、運用の手間を抑えられます。

事業者は個別サービスごとの契約や管理を行う必要がなく、1つの管理画面で売上状況や取引履歴を確認できます。

また、クレジットカード決済・電子マネー・QRコード決済をまとめて扱えるため、導入範囲を広げたい事業者と相性が良い方法と言えます。

複数のQRコード決済を導入するなら「決済代行」がおすすめ

複数のQRコード決済に対応する方法は「サービスごとに個別で申し込む」「決済代行会社のマルチ決済サービスを利用する」の2つです。個別申し込みは手数料を抑えやすい反面、事業者ごとに審査・手続きが必要で運用負荷が大きくなります。

一方、マルチ決済サービスを利用すれば、QRコード決済・クレジットカード・電子マネーなどをまとめて導入でき、契約や管理画面が一元化されるため、日々の運用がシンプルになります。ただし、個別契約より手数料が高くなる場合や専用端末費用が必要になる点は理解しておきたいポイントです。

【店舗向け】端末1つで完結「GMO Cashless Platform」

実店舗での導入をご検討中の方には、GMOペイメントゲートウェイ株式会社(以下、GMO-PG)が提供する「GMO Cashless Platform」がおすすめです。 POSレジや決済端末、セルフ精算機などと柔軟に連携でき、統一されたインターフェースでWeChat Pay・d払い・楽天ペイ・PayPay・メルペイ・au PAYなど国内外の主要QRコード決済に対応できます。 一つの端末でまとめて運用できるため、レジ操作が軽くなり、スタッフ教育にも時間がかかりません。

【EC向け】オンライン総合決済「PGマルチペイメントサービス」

ECでの導入をご検討中の方には、「PGマルチペイメントサービス」がおすすめです。 主要キャッシュレス決済に一括対応し、一つの管理画面で売上・入金状況を確認できる操作性、堅牢なセキュリティ、幅広いサポート体制が強みです。初めてキャッシュレスを導入する店舗でも使いやすいサービスです。

まとめ

QRコード決済は、スマホを使って簡単に支払いができる仕組みで、多くの事業者やユーザーに広がっています。非接触で衛生的、ポイントが貯まりやすいなどメリットが多く、今後も利用シーンはさらに増えていくと考えられます。

導入方法は「サービス提供元と直接契約する方法」と「決済代行サービスを利用する方法」の2つがあります。

個別に申し込む場合は費用を抑えられますが、審査や管理が複雑になる点が課題です。一方、決済代行サービスなら複数の決済手段をまとめて導入でき、運用がシンプルになります。

店舗運営の負担を減らしながら、多様な決済に対応したい場合は、GMO-PGが提供するオンライン総合決済サービス「PGマルチペイメントサービス」がおすすめです。主要QR・バーコード決済をワンストップで導入でき、POSや端末との連携もスムーズです。

自社の業態や客層に合った形で、最適なキャッシュレス環境を整えていきましょう。

サービス紹介

PGマルチペイメントサービス

PGマルチペイメントサービスは、決済代行会社(PSP, Payment Service Provider)であるGMOペイメントゲートウェイ株式会社が提供する決済プラットフォームです。スタートアップから中小~大手企業まで、業種・規模を問わず幅広い事業者様に導入されています。

連結163,890店舗、年間の決済処理金額21兆円・処理件数72.2億件(※)という膨大な決済を支える強固なインフラを提供。さらに、グローバルセキュリティ基準PCI DSS Ver4.0.1に完全準拠しており、あらゆるビジネスの安全な決済環境を支援します。

- 都度決済および、サブスク(定期購入・継続課金)にも対応

- ニーズに合わせた接続方式をご用意(「OpenAPIタイプ」「リンクタイプPlus」)

- HDI国際認定 取得済みのカスタマーサポート部門が手厚くサポート

※2025 年 9 月末時点、連結数値

執筆者

PX+ byGMO編集部

PX+ byGMO編集部は、GMOペイメントゲートウェイによる、決済・Payment Experience(PX, 決済体験)領域に特化した専門メディアチームです。

決済・EC運営・キャッシュレス全般に関する最新動向や実務ノウハウ、成長企業の事例をもとに、ビジネス成長に役立つ実践的かつ信頼性の高い情報を編集・監修しています。

「PX+ byGMO」の趣意・監修者リストはこちら